Börsenjahr 2022 - Fulminanter Jahresschluss nach schwachem Auftakt

Bereits seit sieben Jahren führe ich jedes Jahr eine umfangreiche Jahresumfrage mit dem Handelsblatt durch. Ich erstelle die Umfrage und werte sie aus, das Handelsblatt lässt seine Leser antworten. Im Sinne der Sentiment-Theorie interpretieren wir die Mehrheitsmeinung dahingehend, dass es unwahrscheinlich ist, dass genau diese Erwartung eintritt. Vielmehr haben Untersuchungen gezeigt, dass an den Finanzmärkten in der Regel das Unerwartete passiert, denn das Erwartete ist bereits in den aktuellen Kursen eingepreist.

Vor einem Jahr haben wir den zu erwartenden Jahresverlauf wie folgt beschrieben: Ein überraschend starker Jahresauftakt könnte den DAX bis ins Frühjahr hinein kontinuierlich höher tragen. Es werde eine Korrektur folgen, die heftiger ausfallen könnte als die Korrekturen der Vormonate, bevor dann gerade die bislang vernachlässigten, defensiven Dividendentitel den DAX zum Jahresschluss auf neue Allzeithochs deutlich über 15.000 Punkte führen würden.

Im Großen und Ganzen war das ziemlich gut, würde ich sagen: Zwar fiel die Frühjahrskorrektur nicht heftiger aus als von vielen erwartet, sondern der DAX begnügte sich nach einem fulminanten Jahresauftakt mit einer langen Seitwärtsbewegung. Aber gerade Dividendenbringer führten dann den DAX zum Jahresende auf neue Hochs, die deutlich über 15.000 Punkten, sogar über 16.000 Punkten lagen. Es sei nochmals darauf hingewiesen, dass dies nicht das Umfrageergebnis war, sondern unsere Interpretation des Ergebnisses.

Das damals über die Umfrage ermittelte Jahreshoch selbst lag jedoch um 13% unter dem tatsächlichen Jahreshoch im DAX. Das Tief wurde um 13% früher erreicht als erwartet. Der Jahresschlusskurs lag um 16% über der durchschnittlichen Erwartung der damaligen Umfrage. Wir können also feststellen, dass sich der DAX nicht an die Erwartungen hielt, sondern deutlich besser abgeschnitten hat.

Die vor einem Jahr dominierenden Themen waren die EZB-Geldpolitik, die Corona-Pandemie und die Handelsbeziehungen zu China. Ich würde sagen, diese Themen beschäftigen uns auch heute noch stark. Doch ein Thema, das damals als völlig unwichtig abgetan wurde, ist die Beziehung der EU zu Russland. Wenn wir uns die jüngsten Entwicklungen anschauen, müssen wir jedoch feststellen, dass die Spannungen um die Ukraine und um Weißrussland Grund zur Sorge sind.

ERWARTUNG: TYPISCHER JAHRESVERLAUF MIT ERHÖHTER KORREKTURGEFAHR IM DAX

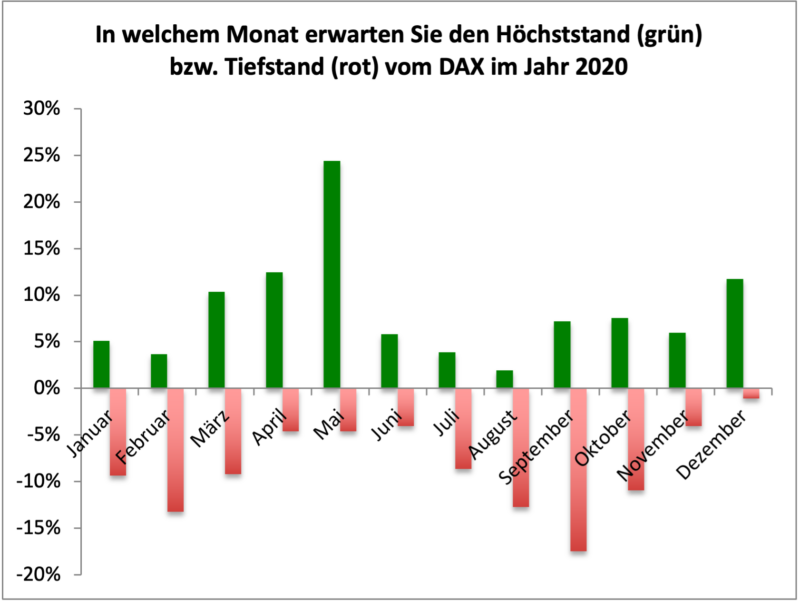

Für das Jahr 2022 erwarten unsere Umfrageteilnehmer das Jahreshoch bereits im Mai, rechnen sodann mit einer Korrektur, die ein DAX-Tief im September nach sich zieht, bevor er bis zum Jahresende wieder auf das aktuelle Kursniveau zurück geht.

Das Hoch im Mai werde den Erwartungen zufolge zwischen 16.750 und 17.350 Punkten liegen, wobei das gewichtete Kursziel bei 16.954 Punkten im DAX liegt. Das Tief im September hingegen solle zwischen 14.950 und 13.750 Punkten liegen, wobei hier der gewichtete Durchschnitt bei 14.281 Punkten liegt. Zum Jahresschluss könnte der DAX dann in der Bandbreite von 15.750 bis 17.250 ins Ziel kommen, wobei hier der gewichtete Durchschnitt bei 16.348 Punkten liegt, was einem Jahresplus von 2,9% entspräche.

Es ist auffällig, dass die Mehrzahl der Anleger sich keine Kursgewinne von über 9% vorstellen kann, für eine Korrektur jedoch bis zu -13% veranschlagen. Es dominieren also die Bären, was eine gutes Startposition für das Jahr 2022 darstellt.

Themen 2022: Corona-Pandemie, China & Inflationsentwicklung

Genau wie vor einem Jahr nennen unsere Umfrageteilnehmer weiterhin die drei Themen Corona-Pandemie, Handelsbeziehungen zu China und Inflationsentwicklung als die wichtigsten Determinanten des DAX. Ich möchte darauf hinweisen, dass diese drei Themen den DAX in beide Richtungen stark beeinflussen können. Denn das Unerwartete ist mitunter auch eine positive Entwicklung, wie wir im abgelaufenen Jahr 2021 erleben durften. Die Wirtschaft hat sich trotz Lieferengpässen, kontinuierlichen Kontaktbeschränkungen und einer Inflationsrate von zuletzt 5,2% (Nov.) als wesentlich robuster erwiesen als befürchtet.

Was würde nun passieren, wenn sich in den kommenden Monaten zeigte, dass Corona ohne permanente Kontaktbeschränkungen beherrschbar ist? Weitere neue Impfstoffe werden erwartet, erste Medikamente zur Behandlung sind bereits vorhanden, weitere werden folgen. Der Einzelhandel könnte öffnen und die Lieferketten würden nicht mehr durch Hafenschließungen in China beeinträchtigt.

China hat im Jahr 2021 massive Änderungen vorgenommen, die jeden trafen, der in China viel Geld verdiente. Es ist ein kommunistisches Land und Präsident Xi hielt den Zeitpunkt für gekommen, um Unternehmen, die zu viel Geld verdienten, an ihre sozialen Verpflichtungen zu erinnern. Viele ausländische Unternehmen wurden dabei in Mitleidenschaft gezogen. Was, wenn China diese wirtschaftsfeindliche Politik im neuen Jahr, das in China Anfang Februar beginnt, beendet? China würde schnell wieder zur Konjunkturlokomotive der Welt werden.

Mit einer Normalisierung des Welthandels wäre auch die Rohstoffknappheit beendet. Die hohen Inflationsraten waren ja nicht durch eine überwältigende Nachfrage erzeugt worden, sondern durch Produktionsausfälle. Es ist also durchaus möglich, dass die Inflationsrate im späteren Jahresverlauf wieder auf ein vertretbares Niveau um 2, zumindest deutlich unter 3% zurückfällt.

Das Thema, das niemand für wichtig erachtet, ist der Umfrage zufolge die Europapolitik. Es würde mich nicht überraschen, wenn es gerade in diesem Bereich große Spannungen gibt: Im Frühjahr sind Präsidentschaftswahlen in Frankreich. Zwar stehen die Chancen für eine Wiederwahl Macrons gut, doch im Vorfeld könnte es hoch hergehen im zweitgrößten Land der EU.

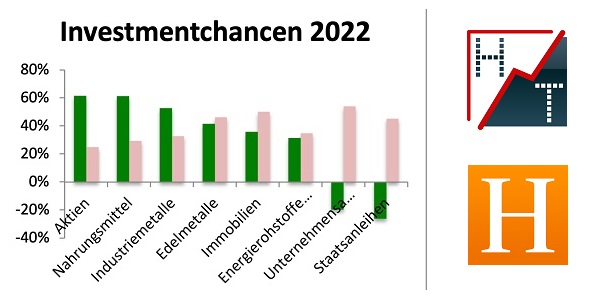

Investmentchancen

Genau wie im Vorjahr sehen Anleger auch für das Jahr 2022 die größten Investmentchancen am Aktienmarkt. Neu in die Spitzengruppe vorgestoßen sind Nahrungsmittel als Anlageziel, gefolgt von Industriemetallen.

Als völlig unbedeutend werden weiterhin Unternehmens- und Staatsanleihen eingestuft. Im Umfeld der Negativzinsen möchte niemand sein Geld in Anleihen stecken. Dort würde man nicht nur eine schlechte Rendite erhalten, sondern müsste bei langen Laufzeiten zwischenzeitlich auch noch mit fallenden Kursen rechnen, wenn das Zinsniveau steigt.

Die Abneigung gegen Anleihen könnte schnell verfliegen, wenn der Aktienmarkt ins Straucheln käme. Dies könnte den „Sicheren Hafen” der Anleihen schneller in den Fokus der Anleger rücken, als die Angst vor irgendwann steigenden Zinsen sie davor zurückschrecken lässt.

Die Anzahl derer, die keine Überzeugung über die Investmentchancen einzelner Anlagebereiche haben, ist bei Anleihen, Immobilien und den Edelmetallen besonders hoch. Die kleinste Meldung kann diese neutral eingestellten Anleger in die eine, aber auch in die andere Richtung bewegen: In diesen Bereichen sind also besonders große Kursbewegungen möglich.

Branchen: Zykliker beliebt

Defensive Titel sind weiterhin unbeliebt. Zyklische Titel, also Unternehmen, deren Geschäft mit dem Auf und Ab der Konjunktur schwankt, werden bevorzugt. Anleger positionieren sich also für eine Nach-Corona-Rallye.

Gleichzeitig wird auch Corona-Profiteuren weiterhin eine gute Kurschance zugesprochen. Zykliker und Corona-Profiteure gelten als „risk-on”-Titel: Aktien, die im positiven Börsenumfeld überproportional steigen. Defensive Branchen wie Versorger und Immobilienaktien verlieren in schlechten Börsenzeiten weniger als der Durchschnitt. Das halten Anleger derzeit für unwahrscheinlich.

Man hat den Eindruck, Anleger können sich nicht von den erfolgreichen Aktien der vergangenen Monate trennen, obwohl die Skepsis über weitere Kurszuwächse steigt.

Fazit

Im Sinne der Sentimenttheorie kehren wir die Erwartungen nun also um, denn was Anleger erwarten, das ist in den Börsenkursen bereits berücksichtigt. Wir haben festgestellt, dass sich die Erwartung an den Jahresverlauf häufig an dem Verlauf eines typischen Börsenjahres orientiert. Doch wirklich typische Börsenjahre sind sehr selten. Entsprechend könnte der Jahresverlauf auch wie folgt aussehen:

Statt eines frühen Jahreshochs im DAX und dem sodann erwarteten Ausverkauf in der zweiten Jahreshälfte könnte die Aktienmarktrallye im zweiten Halbjahr erst an Dynamik gewinnen. Das würde Platz schaffen für einen Ausverkauf oder zumindest eine Verschnaufpause im ersten Halbjahr.

Anleger rechnen nicht mit einem Jahrestief unter 13.750 Punkten, was einem Minus von 13% zum Jahresschluss 2021 entspräche. Übliche Rücksetzer im Rahmen einer Rallye gehen um 7-8% runter. Mit mehr als -13% wäre es schon eine handfeste Korrektur, wie wir es seit Oktober 2020 kurz vor der Zulassung der ersten Impfstoffe nicht mehr gesehen haben. Ich halte einen solchen Rücksetzer für durchaus möglich.

Anleger rechnen nicht mit einem Jahreshoch über 17.350 Punkten. Mehr als +9% Jahresplus hält kaum jemand für vorstellbar. In den vergangenen 15 Jahren gab es nur drei Jahre, in denen der DAX nicht zweistellige Veränderungen erfuhr. Anleger rechnen also mit dem Unwahrscheinlichen. So ist es im Sinne der Sentimenttheorie durchaus denkbar, dass das Hoch deutlich über 17.350 Punkten liegen wird.

Diese Interpretation ist, wie Sie sicherlich gemerkt haben, überwiegend bullisch. Die Skepsis gegenüber nennenswerten Kursgewinnen ist groß, die Bären dominieren das Parkett. Daher haben wir dem bullischen Szenario den Vorzug gegeben.

Anpassungen in der Heibel-Ticker Portfoliostruktur

Nach Omikron wird es die nächste Mutation geben. In Südfrankreich wurde bereits eine neue Mutation registriert. Corona wird nicht so plötzlich aus der Gesellschaft verschwinden, wie es gekommen ist, sondern langsam. Aus den Medien jedoch könnte Corona schneller verschwinden, als wir uns das derzeit vorstellen können. Und das wäre dann schon ziemlich positiv für die Aktienmärkte. Zwar kann es in den kommenden Wochen noch Meldungen über überlastete Intensivstationen geben, eine Situation die mMn völlig inakzeptabel und unnötig ist. Doch auch das wird vorbei gehen und die Wirtschaft wird sich zunehmend wieder mit sich selbst beschäftigen können.

So stelle ich mir also den Jahresstart vor: Holprig, wie bereits gesehen, doch dann im weiteren Verlauf wird sich die wirtschaftliche Erholung zunehmend zeigen und die Kurse nach oben treiben.

Später im Frühjahr könnte es dann einen zweiten Rücksetzer geben, wenn die Richtung der Notenbanken offensichtlich wird. In den USA hat man bereits eine harte Gangart angekündigt und diskutiert eine weitere Beschleunigung der Strahlung der Geldpolitik. Auch in Europa wird das Thema bald auf den Tisch kommen, wenn die Wirtschaft anzieht. Und dann gibt es auch bei uns genau wie in den USA das Problem zwischen Inflation zulassen, oder aber Wirtschaft abwürgen. Eine Gratwanderung, die Jay Powell in den USA bislang brillant gelingt. Bei Christine Lagarde habe ich da so meine Zweifel.

Schauen wir uns nun mit dem Wissen der Analyse aus dem Jahresrückblick und der Vorstellung über 2022 aus dem Jahresausblick noch unser Heibel-Ticker Portfolio an. Ich möchte ein paar Dinge anpassen: https://www.heibel-ticker.de/heibel_tickers/1938#ch07

Für die längerfristigen Leser: mit unserer aktuellen Ausgabe legen wir die Basis für die kommenden Monate. Bitte nehmen Sie sich die Zeit, und schauen Sie alles durch, damit wir in den kommenden Ausgaben ein gemeinsames Verständnis haben. So können wir hoffentlich auch am Ende dieses Jahres gemeinsam auf ein erfolgreiches Börsenjahr zurückblicken.

Stephan Heibel

Seit 1998 verfolge ich mit Begeisterung die US- und europäischen Aktienmärkte. Ich schreibe nun wöchentlich für mehr als 25.000 Leser über die Hintergründe des Aktienmarktes und die Ursachen von Kursbewegungen. Meine Leser schätzen meinen neutralen, simplen und unterhaltsamen Stil. Als Privatanleger nutzen sie meine Einschätzungen und Anlageideen, um ihr Portfolio unabhängig zu optimieren.

heibel-ticker.de