Technischer Grund hält Aktie am Boden

Ich habe soeben ein Heibel-Ticker PLUS Update zu Flatex geschrieben:

"Der Markt hat immer Recht", lautet ein beliebtes Sprichwort. Ich habe zu viel gesehen und weiß daher, dass "der Markt" - wer auch immer das sein soll - auch mal falsch liegt. Ziemlich oft sogar. Ich habe für Sie am Beispiel von Flatex ausführlich aufgearbeitet, wie so etwas passieren kann.

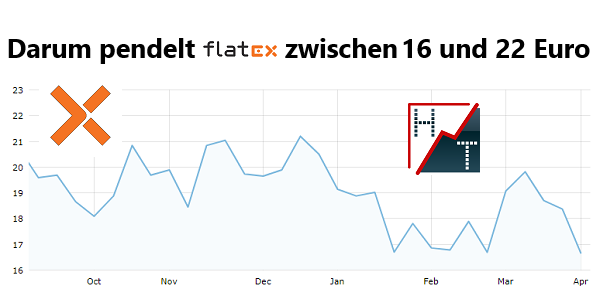

Vielleicht ist Ihnen auch schon aufgefallen, dass die Aktie von Flatex seit dem vergangenen Herbst zwischen 16 und 22 Euro pendelt. Es gibt einen technischen Grund dafür, warum die Aktie weder nach oben, noch nach unten ausbricht. Das ist zwar nicht ganz einfach, aber wir schauen uns die Situation mal Schritt für Schritt an, dann sollte es verständlich sein.

Durch die Übernahme von DeGiro in der zweiten Jahreshälfte 2020 wurden unter anderem ein DeGiro-Großaktionär zu einem Flatex-Großaktionär. Im rahmen einer solchen Transaktion werden die Aktien von Großaktionären in der Regel mit einer Sperrfrist versehen, der Großaktionär kann für eine bestimmte Zeit (vielleicht ein oder drei Jahre) seine Aktien nicht verkaufen. Nicht zufällig sind seither 8,55% der ausstehenden Flatex-Aktien mit einem sogenannten „Collar“ (Bandbreite) abgesichert.

COLLAR STRUKTUR

„Abgesichert“ heißt in diesem Fall, dass ein holländischer DeGiro-Aktionär, der nun plötzlich deutsche Flatex-Aktien im Depot hat, seine neue Position nach oben und unten absichert. Nach unten durch den Kauf eines Put-Scheines mit einem bestimmten Ausführungskurs. Sagen wir mal, Flatex pendelt so um die 20 Euro. Da möchte der holländische Aktionär seine Position vielleicht bei 16 Euro absichern. Er kauft also einen Put mit einem Strike-Preis von 16 Euro. Sollte der Kurs von Flatex unter 16 Euro fallen, hat der holländische Aktionär die Möglichkeit, seine Position zu 16 Euro zu verkaufen.

Also egal wie tief die Aktie fallen sollte, er wird sie immer zu 16 Euro los.

Sollte die Aktien nicht unter 16 Euro fallen, verfällt der Put-Schein. Der holländische Aktionär bleibt auf den Kosten, die er für den Put bezahlt hat, sitzen. Je nach Laufzeit sind das bei einem Jahr bspw. rund 20 Cent je Aktie.

Institutionelle Anleger oder Großaktionäre mögen solche Kosten nicht und versuchen, diese Kosten anderswo wieder reinzuholen. Beispielsweise durch den Verkauf eines Calls auf die gleiche Position. Wenn ein Call mit ähnlicher Laufzeit und einem Ausführungskurs von 24 Euro verkauft wird, kostet das ebenfalls rund 20 Cents je Aktie. Bei diesem Geschäft bekommt der holländische Großaktionär die Call-Kosten, da er der Verkäufer ist.

Somit hat der holländische Großaktionäre nun einen Collar gestrickt: Sein maximaler Verlust beträgt 4 Euro im Falle eines Kurssturzes von 20 auf 16 Euro. Sein maximaler Gewinn beträgt ebenfalls 4 Euro im Falle eines Kursanstiegs von 20 auf 24 Euro. Die Kosten für die Put-Absicherung hat er mit den Einnahmen aus dem Call-Verkauf gedeckt.

SINN DER COLLAR STRUKTUR

Sie werden sich nun fragen, warum ein Großaktionär solche Strukturen aufbaut. Dieser Punkt war auch mir lange Zeit nicht klar. Die Antwort, die mir CFO Mo Chahrour gab, ist so einfach wie einleuchtend: Die Aktienposition kann zu 16 Euro je Aktie beliehen werden, wenn eine solche Collar-Struktur besteht. Dank dieser Put und Call Struktur ist dem Großaktionär ja eine Einnahme in Höhe von 16 Euro je Aktie gesichert. Also kann er seine Aktienposition für einen Kredit, bspw. einen Aktienkredit, in Höhe von 16 Euro je Aktie verwenden.

Ohne die Collar-Struktur dürfen Aktien nur zu 50% beliehen werden. Für den Großaktionär ist das ein täglich wechselnder Wert, der sich entsprechend den Kursschwankungen der Flatex-Aktie bewegt. Sowas bringt Unruhe in ein aktiv gemanagtes Portfolio, das durch Aktienkredite gehebelt ist.

GEGENPOSITION DER BANK

Woher weiß ich eigentlich, dass 8,55% der Flatex-Aktien mit einer solchen Collar-Struktur versehen sind? Nun, das hat sich herumgesprochen. Den Beweis liefert eine Meldung von Morgan Stanley vom 10. März. Morgan Stanley ist offensichtlich die Bank, die dem Großaktionär diesen Collar ermöglicht. Morgan Stanley bildet die entsprechenden Gegenpositionen.

Da bei diesem Geschäft die einschlägigen Meldeschwellen überschritten wurden, veröffentlicht Morgan Stanley seine entsprechenden Gegenpositionen. Zuletzt am 10.3., siehe hier:

http://irpages2.eqs.com/websites/newsfeed/German/99/detail-page.html?newsID=2212791&companyToken=5700e431-556c-461f-929a-6264211ada76

Dort steht unter Punkt 7.b2, dass Morgan Stanley für 8,55% der Flatex-Stimmrechte Call-Optionen sowie 8,55% Put-Optionen hält. Unter Punkt 10 wird dazu erläutert, dass es sich um eine „Collar-Transaktion“ handelt.

Die Positionen wurden nicht erst im März aufgebaut, es gibt eine Reihe älterer Meldungen. Die hier verlinkte Meldung gibt nur den aktuellen Stand wider.

DELTAHEDGING

Wenn Morgan Stanley also die Gegenposition für den Collar des Großaktionärs einnimmt, dann werden die Calls gekauft und die Puts verkauft. Nun hat Morgan Stanley dem Großaktionär also ermöglicht, seinen Verlust auf 4 Euro je Aktie zu begrenzen, gleichzeitig ist der Gewinn aber auch bei 4 Euro je Aktie gedeckelt. Morgan Stanley möchte wird nun für die Dauer dieser Collar-Struktur möglichst keine Verluste einzufahren. Man nennt das Delta-Hedging. Jede Kursbewegung, die stattfindet, führt zu Bewertungsänderungen. Vielleicht schafft es Morgan Stanley sogar, durch Eigenhandel einen kleinen Gewinn zu erzielen.

Jetzt müssen Sie aufpassen, dass sich keine Knoten in Ihrem Kopf bilden.

Um die folgenden Überlegungen zu verstehen, müssen wir eine Annahme machen: Die 8,55% der Ausstehenden Flatex-Aktien lassen sich zu einem Preis von 16 Euro wesentlich leichter umplatzierten, als zu einem Preis von 24 Euro. Folglich wird sich Morgan Stanley wesentlich stärker absichern, wenn der Kurs in Richtung 24 Euro läuft, und diese Absicherung wieder verringern, wenn die Aktie Richtung 16 Euro fällt.

Wenn die Aktie nun in Richtung 24 Euro steigt, dann läuft der Call Gefahr, seinen Strike-Preis zu erreichen. Bei 24 Euro würde der Call fällig, den der Großaktionär von Flatex an Morgan Stanley verkauft hat. Morgan Stanley kann dann, wenn der Kurs über dem Strike von 24 Euro liegt, zu 24 Euro Aktien kaufen. Es handelt sich um eine große Menge von Aktien, immerhin betrifft es 8,55% der Aktien von Flatex. Zu 24 Euro entspricht das einem Wert von über 200 Mio. Euro.

Morgan Stanley wird bereits im Vorfeld beginnen, Aktien zu verkaufen. Das sind dann aus Sicht von Morgan Stanley Leerverkäufe, weil Morgan Stanley die Aktie ja noch gar nicht hat. Der Großaktionär hat die Aktie und er hat im Rahmen seiner Collar-Struktur Morgan Stanley die Erlaubnis erteilt, sich seine Aktien für Leerverkäufe auszuleihen. Je näher der Kurs an die 24 Euro heran läuft, desto mehr Aktien wird Morgen Stanley leerverkaufen. Irgendwann sind das so viele Aktien, die leerverkauft werden, dass der durch die Leerverkäufe erzeugte Verkaufsdruck ein weiteres Ansteigen aus Sicht von Morgan Stanley möglichst verhindert.

Im Umkehrschluss würde der Put beim Erreichen der 16 Euro fällig. Der Großaktionär hat den Put von Morgan Stanley gekauft und darf somit seine Aktien zum Kurs von 16 Euro an Morgan Stanley verkaufen, sofern der Kurs darunter fällt.

Morgan Stanley würde auch in diesem Fall mit einem Schlag an eine große Menge von Aktien kommen (8,55% aller ausstehenden Flatex-Aktien). Gemäß unserer oben formulierten Annahme, dass die Aktien zu 16 Euro wesentlich leichter weiterzuverkaufen sind, als zu 24 Euro, wird Morgan Stanley seine Leerposition, die im Rahmen des Anstiegs in Richtung 24 Euro aufgebaut wurde, wieder auflösen. Es entsteht ein Tradinggewinn, den Morgan Stanley vereinnahmen kann. Gleichzeitig führt die Nachfrage, die durch das Eindecken der Leerposition erzeugt wird, dazu, dass der Kurs gestützt wird und möglichst nicht unter 16 Euro rutscht.

Wir haben also eine technische Begrenzung der Aktie in der festgelegten Bandbreite.

WAS WIR WISSEN

Soweit die Theorie. Wir wissen also, dass es eine solche Collar-Struktur gibt. Wir wissen auch, dass diese Struktur eine Laufzeit bis 23. September 22 hat. Das steht in der oben verlinkten Meldung über die Calls und Puts von Morgan Stanley.

Wir wissen jedoch nicht, wie der Collar aussieht: Wurden die Kursmarken 16 und 24 Euro verwendet? Oder vielleicht 10 und 30 Euro? Oder 18 und 22 Euro? Ich weiß es nicht. Zum Zeitpunkt der ersten Meldung zu diesem Thema notierte die Aktie bei rund 20 Euro, daher gehe ich von einem Symmetrischen Collar um diesen Kurs aus.

Wir wissen auch nicht, ob Morgan Stanley irgendwann genügend Aktien leerverkauft hat, also die gesamten 8,55% der ausstehenden Aktien, und dann beim nächsten Lauf der Aktie in Richtung der oberen Marke nicht mehr aktiv wird. Dann könnte die Aktie nach oben ausbrechen.

FAZIT

So, das war jetzt ein bisschen komplex und ich hoffe, Sie haben daraus mitgenommen, dass es durchaus manchmal technische Gründe dafür gibt, warum eine Aktie nicht „fair“ bewertet ist. Ich bin der Ansicht, dass eine faire Bewertung deutlich höher liegen wird. Es gibt Trader, die über diese Hintergründe bescheid wissen und die Bandbreite für eigene Trades nutzen. Das führt dann zu einer weiteren Ebene der Komplexität, die ich hier jetzt nicht mehr besprechen möchte. Doch ich habe mir angeschaut, wer derzeit die Aktie von Flatex leerverkauft. Unter https://shortsell.nl/short/flatexDEGIRO ist zu sehen, dass die ausschließlich Hedgefonds sind, die auch technische Marktsituationen spekulieren. Es sind keine Hedgefonds dabei, die Leerpositionen auf Überzeugung gegen das Geschäftsmodell eingehen. Aber natürlich gibt es Anleger, die den fairen Wert für Flatex deutlich tiefer sehen.

Für uns bedeutet diese technische Gegebenheit, dass wir - sofern unsere Überzeugung für das Geschäftsmodell von Flatex keine Risse bekommt - vielleicht ein wenig länger warten müssen, bis sich die Aktie in Richtung unseres fairen Kursniveaus bewegt. Das muss nicht unbedingt bis September dauern, vielleicht ist Morgan Stanley schon viel früher ausreichend Short positioniert und lässt den Kurs dann nach oben „frei“ :-)

Weitere Updates zu Flatex und weiteren interessanten Aktien gibt es regelmäßig im Heibel-Ticker Börsenbrief.

Stephan Heibel

Seit 1998 verfolge ich mit Begeisterung die US- und europäischen Aktienmärkte. Ich schreibe nun wöchentlich für mehr als 25.000 Leser über die Hintergründe des Aktienmarktes und die Ursachen von Kursbewegungen. Meine Leser schätzen meinen neutralen, simplen und unterhaltsamen Stil. Als Privatanleger nutzen sie meine Einschätzungen und Anlageideen, um ihr Portfolio unabhängig zu optimieren.

heibel-ticker.de