First Solar überholt Wettbewerber, neue Chance für Solarworld

First Solar hat der Solarworld und der gesamten Solarbranche neues Leben eingehaucht. Mit der Übernahme des Anbieters kristalliner Solarmodule begibt sich der Massenproduzent von billigen Dünnschichtmodulen in die Höhle des Löwen. Doch First Solar ist bestens gerüstet: 500 Mrd. USD Nettobarliquidität gegenüber hohen Verschuldungsgraden der Wettbewerber sowie das Knowhow der Massenfertigung geben dem Unternehmen eine bessere Startposition als es sich die mit dem Rücken zur Wand stehenden Wettbewerber wünschen würden.

Am Dienstag hat First Solar gleich eine Reihe von Meldungen veröffentlicht: Die Prognose für das Jahr 2013, die Übernahme von TetraSun sowie die Ankündigung drastischer Fortschritte bei der Kostenentwicklung je produziertem Watt aus Solarenergie. Doch diese drei unternehmensspezifischen Vorteile haben nicht die ganze Branche wiederbelebt, dafür war ein anderes Argument verantwortlich:

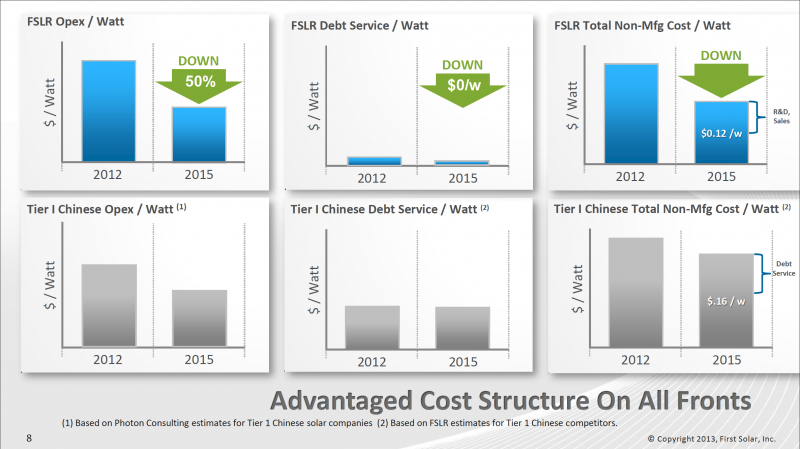

[caption id="attachment_1977" align="alignleft" width="448" caption="Operative Kosten (Opex), Zinslast (Debt Service) & Nicht-Produktionskosten (Non-Mfg Cost) von First Solar im Vergleich zum Durchschnitt chinesischer Solarfirmen"] [/caption]

Abbildung 1: Operative Kosten (Opex), Zinslast (Debt Service) & Nicht-Produktionskosten (Non-Mfg Cost) von First Solar im Vergleich zum Durchschnitt chinesischer Solarfirmen

Die Kostenentwicklung, die First Solar prognostiziert, ist überaus vorteilhaft für das Unternehmen. Grund dafür ist die Finanzstruktur der Solarfirmen: Nachdem die Solarförderung in Deutschland, Spanien und den USA zurückgefahren wurde mussten die meisten Unternehmen Kredite aufnehmen, um die teuren Investitionen zu Ende zu führen. In China waren die Finanzierungsbedingungen so günstig, dass sie reichlich in Anspruch genommen wurden.

Die neue chinesische Regierung hat sich noch nicht klar geäußert über die Fortführung der Solarförderung doch am Markt erwartet man weithin, dass die Zeit der überaus günstigen Kredite zu Ende ist. Auch chinesische Firmen müssen künftig also Zinsen zahlen, ein Umstand den First Solar in der mittleren Spalte als eigenen Vorteil herausstellt.

Anleger haben aus dieser Folie entnommen, dass der in der Vergangenheit durch Subventionen zugunsten Chinesischer Solarfirmen verzerrte Wettbewerb künftig ein bisschen fairer wird.

Die deutsche Solarworld wir also künftig nicht mehr gegen chinesische Giganten mit unbegrenztem Zugang zu Kapital kämpfen müssen sondern gegen chinesische Giganten mit hohen Kapitalkosten. Es ist das Ende der Konsolidierung und der Anfang von Phase 2 des Solarbooms: Nun werden sich die Unternehmen durchsetzen, die ohne Subventionen wettbewerbsfähig sind.

Das ist der Grund, warum sämtliche Solaraktien gestern um 5 bis 10% angesprungen sind. Der Wettbewerb wird sicherlich durch First Solar angeheizt, doch das Spielfeld ist nach jahrelangen chinesischen Subventionen inzwischen wieder für alle Beteiligten gleich. Möge der Beste gewinnen.

[/caption]

Abbildung 1: Operative Kosten (Opex), Zinslast (Debt Service) & Nicht-Produktionskosten (Non-Mfg Cost) von First Solar im Vergleich zum Durchschnitt chinesischer Solarfirmen

Die Kostenentwicklung, die First Solar prognostiziert, ist überaus vorteilhaft für das Unternehmen. Grund dafür ist die Finanzstruktur der Solarfirmen: Nachdem die Solarförderung in Deutschland, Spanien und den USA zurückgefahren wurde mussten die meisten Unternehmen Kredite aufnehmen, um die teuren Investitionen zu Ende zu führen. In China waren die Finanzierungsbedingungen so günstig, dass sie reichlich in Anspruch genommen wurden.

Die neue chinesische Regierung hat sich noch nicht klar geäußert über die Fortführung der Solarförderung doch am Markt erwartet man weithin, dass die Zeit der überaus günstigen Kredite zu Ende ist. Auch chinesische Firmen müssen künftig also Zinsen zahlen, ein Umstand den First Solar in der mittleren Spalte als eigenen Vorteil herausstellt.

Anleger haben aus dieser Folie entnommen, dass der in der Vergangenheit durch Subventionen zugunsten Chinesischer Solarfirmen verzerrte Wettbewerb künftig ein bisschen fairer wird.

Die deutsche Solarworld wir also künftig nicht mehr gegen chinesische Giganten mit unbegrenztem Zugang zu Kapital kämpfen müssen sondern gegen chinesische Giganten mit hohen Kapitalkosten. Es ist das Ende der Konsolidierung und der Anfang von Phase 2 des Solarbooms: Nun werden sich die Unternehmen durchsetzen, die ohne Subventionen wettbewerbsfähig sind.

Das ist der Grund, warum sämtliche Solaraktien gestern um 5 bis 10% angesprungen sind. Der Wettbewerb wird sicherlich durch First Solar angeheizt, doch das Spielfeld ist nach jahrelangen chinesischen Subventionen inzwischen wieder für alle Beteiligten gleich. Möge der Beste gewinnen.

Stephan Heibel

Seit 1998 verfolge ich mit Begeisterung die US- und europäischen Aktienmärkte. Ich schreibe nun wöchentlich für mehr als 25.000 Leser über die Hintergründe des Aktienmarktes und die Ursachen von Kursbewegungen. Meine Leser schätzen meinen neutralen, simplen und unterhaltsamen Stil. Als Privatanleger nutzen sie meine Einschätzungen und Anlageideen, um ihr Portfolio unabhängig zu optimieren.

heibel-ticker.de