Wachstumsaktien trotz hoher Inflation finden

Ich habe mich ausführlich mit Wachstumsaktien beschäftigt. Meine Kriterien, was Wachstumsaktien definiert, lege ich hier dar.

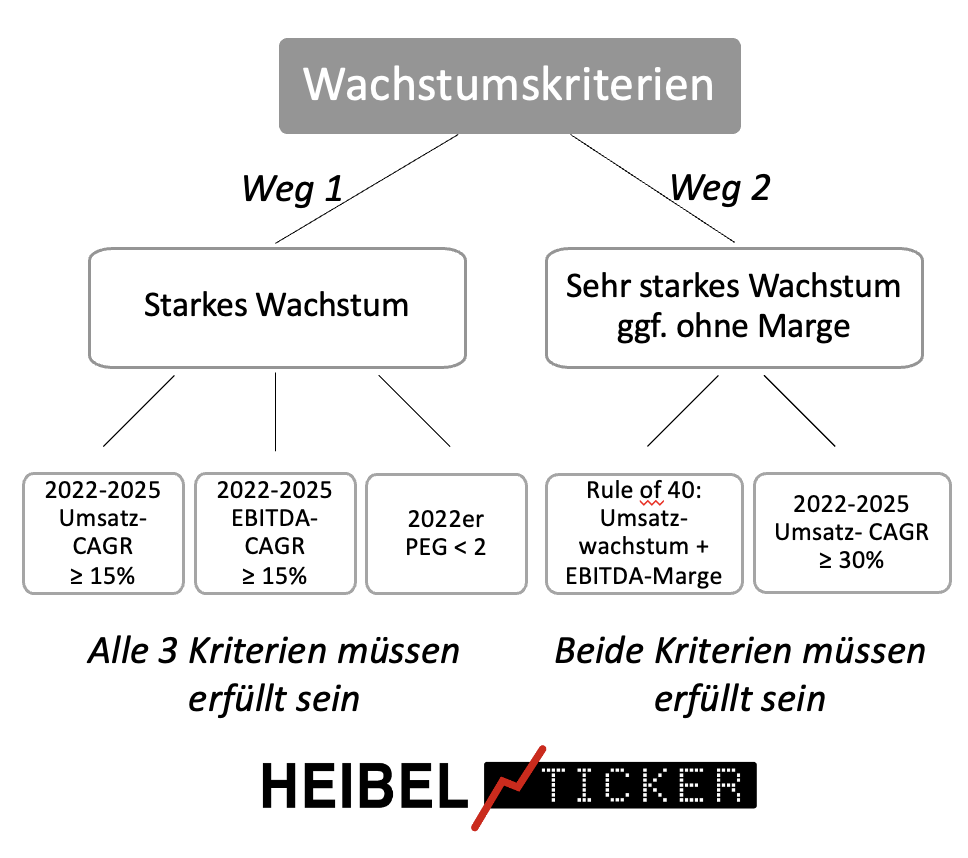

Wachstumskriterien

Dieses Frühjahr haben wir den Dividendenbereich unseres Portfolios umgestellt und konnten seither eine überaus erfreuliche Entwicklung verzeichnen. Die Überarbeitung unseres Wachstumsbereiches gestaltete sich deutlich schwerer, da in Zeiten steigender Zinsen Wachstum grundsätzlich nicht beliebt ist.

Insbesondere die kontinuierlich steigenden Renditen der US-Staatsanleihen haben Wachstumsaktien stark belastet. Im Sommer kam bereits die Hoffnung auf, die Zeit der steigenden Zinsen könne enden, doch die Inflation stieg wider Erwarten im Herbst nochmals an und zog die Rendite der 2 Jahre laufenden US-Staatsanleihe auf bis zu 4,72%.

Seit ca. 2 Wochen gibt es erneut Anzeichen dafür, dass wir den Zenit der Inflation zumindest in den USA bereits hinter uns haben. Entsprechend sprangen gerade die ausgebombten Wachstumstitel an. In die letzte Woche erfolgte Konsolidierung können wir nun nach geeigneten Kandidaten für unser Wachstumsportfolio schauen.

Eine entsprechende Einkaufsliste mit Titeln, die sich für die nun folgende Börsenphase besonders gut eignen könnten, führe ich bereits kontinuierlich seit September. Ich habe in der letzten Woche nochmals eine umfangreiche Auswertung nach den von mir definierten Kriterien vorgenommen, um die besten Aktien für unseren Bedarf herauszufiltern. Dabei habe ich die folgenden Kriterien angelegt:

Ein Unternehmen kann sich auf zwei verschiedene Weisen als Wachstumsunternehmen für unser Heibel-Ticker Portfolio qualifizieren. Entweder es verfügt über ein profitables Wachstum, oder aber es verfügt über ein so starkes Wachstum, dass erwirtschaftete Verluste gerechtfertigt werden können.

Weg 1: Starkes Wachstum mit Marge

In den Jahren 2022 bis 25 soll Analystenschätzungen zufolge sowohl das Umsatzwachstum als auch das Gewinnwachstum durchschnittlich über 15% liegen. Gleichzeitig darf das Kurs/Gewinn-Verhältnis (KGV) nicht mehr als doppelt so groß sein wie die Wachstumsrate. Man nennt das auch PEG-Ratio, aus dem englischen Price / Earnings / Growth (Kurs / Gewinn / Wachstum).

Zunächst hatte ich mir 20% Wachstum gewünscht, doch da blieben kaum Unternehmen übrig. Es gibt immer mal Unternehmen, die aufgrund von Sondereffekten in einem Jahr ein hohes Wachstum ausweisen. Doch 15% als Durchschnitt sowohl bei Umsatz als auch beim Gewinn über einen Zeitraum von vier Jahren ist schon sehr selten zu finden.

Mit der PEG-Ratio stelle ich sicher, dass das Wachstum hoch genug ist, um bei der aktuellen Marktbewertung in absehbarer Zeit ein attraktives KGV zu erreichen. Attraktiv sind KGVs unter 20, da gibt es aber je nach Branche und Unternehmensreife große Unterschiede. Höhere KGVs müssen durch eine entsprechend hohe Wachstumsrate gerechtfertigt werden.

Weg 2: Sehr starkes Wachstum ggfs. ohne Marge

Es gibt junge Wachstumsunternehmen, die noch keinen Gewinn abwerfen. Dennoch gibt es darunter einige, die interessant sind, da sie mit großer Geschwindigkeit neue Märkte erobern, oder gar erst erschaffen. Natürlich möchten wir gerne frühzeitig bei den Giganten der Zukunft dabei sein, doch es ist schwer, einer Idee einen Wert zu geben.

An der Wallstreet hat sich die Rule of 40 etabliert: Unternehmen, deren Umsatzwachstum so groß ist, dass trotz einer Verlustmarge die Summe aus Wachstum und negativer Gewinnmarge noch immer über 40 liegt, dann wird die Rule of 40 erfüllt. Ein Unternehmen also, dass ein Umsatzwachstum von 60% hat, aber eine Gewinnmarge von -10%, kommt auf eine Ziffer von 50 und erfüllt also die Rule of 40.

Diese Regel war in Zeiten des Niedrigzinses sehr gefragt, denn Wachstum ließ sich günstig finanzieren und ein Gewinn in der fernen Zukunft wurde aufgrund des niedrigen Zinsniveaus bei der Unternehmensbewertung kaum abdiskontiert. Inzwischen liegt das Zinsniveau deutlich höher, Gewinne der Zukunft werden stärker abdiskontiert, sind heute also weniger Wert. Und ich erwarte nicht, dass die Inflation in den kommenden Jahren wieder in Richtung 0% oder auch nur deutlich unter 2% laufen wird. Daher habe ich diesen zweiten Weg bei er Auswertung nicht so stark gewichtet. Mir sind aufgrund der aktuellen Marktsituation Unternehmen lieber, die sich über den ersten Weg qualifizieren.

Im Ergebnis habe ich 5 Unternehmen aus der Schweiz, 4 aus Österreich, 4 aus Deutschland und 22 aus den USA näher angeschaut. Beim Blick ins Detail kamen reihenweise K.O.-Kriterien zutage, beispielsweise eine zu starke Abhängigkeit von China, oder aber ein zu starkes Engagement im Immobiliensektor, den ich vor dem Hintergrund steigender Finanzierungskosten als unattraktiv erachte. Erfreulicherweise haben eine Reihe von Unternehmen alle Prüfungen bestanden, die schon seit einigen Wochen zu meinen Favoriten gehören.

Meine Kriterien sind frei verfügbar und können zur selbstständigen Recherche genutzt werden.

Aus Gründen der Fairness sind meine Einschätzungen zu den einzelnen qualifizierten Unternehmen den Heibel-Ticker PLUS Abonnenten vorbehalten. Das Ergebnis meiner Recherche, insgesamt 36 Unternehmen, habe ich in unserem aktuellen Kapitel 04 der Ausgabe 22/46 vorgestellt. Die besten Kandidaten aus dieser Liste habe ich in unsere Einkaufsliste übernommen. Es lohnt sich ein Blick in das Kapitel. Der einfachste Weg ist das Schnupperabo für 20 Euro. Damit bekommt man sogar direkt 6 PLUS-Ausgaben inklusive Express-Option für unterwöchige Mails und SMS-Service.

take share, Ihr Börsenschreibel

Stephan Heibel

Stephan Heibel

Seit 1998 verfolge ich mit Begeisterung die US- und europäischen Aktienmärkte. Ich schreibe nun wöchentlich für mehr als 25.000 Leser über die Hintergründe des Aktienmarktes und die Ursachen von Kursbewegungen. Meine Leser schätzen meinen neutralen, simplen und unterhaltsamen Stil. Als Privatanleger nutzen sie meine Einschätzungen und Anlageideen, um ihr Portfolio unabhängig zu optimieren.

heibel-ticker.de